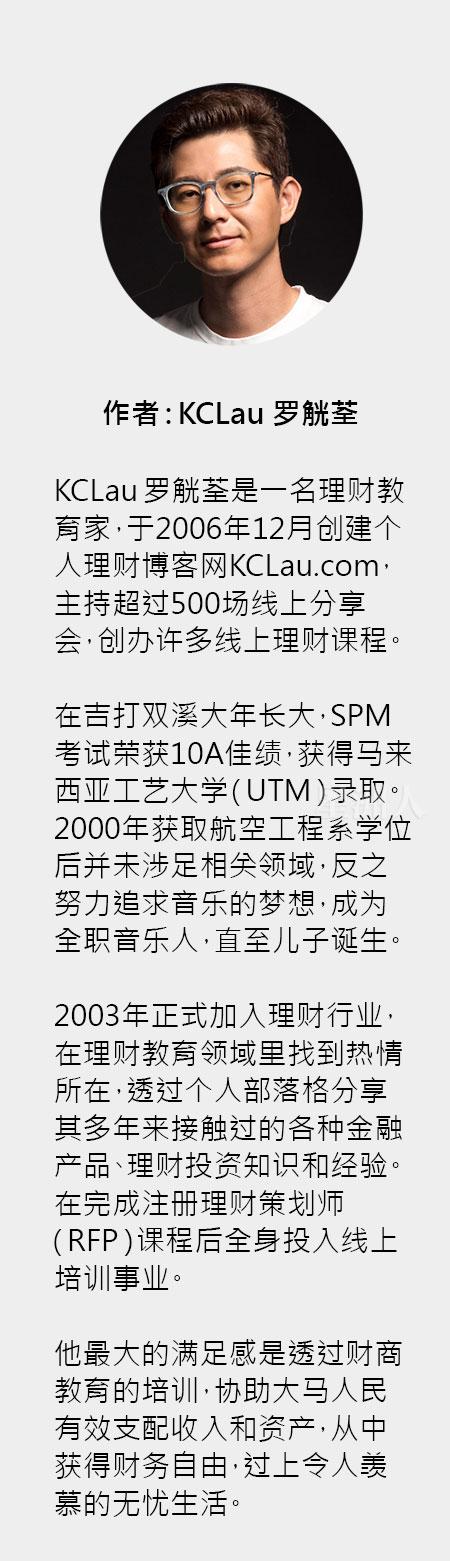

KCLau | 还有其他债务负担,考虑再次借贷是否明智?

利率低我借。那么不需还利息的贷款我尤其喜欢。我不介意申请没有融资成本的贷款。例如,零利息的分期付款计划。我用这种类型的贷款来采购家具与家电装饰我的家,例如:床、床垫、沙发、冰箱、电视等。好处是钱仍然在我这里,这些钱正在产生回报,同时我慢慢还清零利息的债务。尽管如此,有些人可能会滥用这种贷款而超支,导致难以及时还款。

一位读者联系我,询问他目前有未偿还的贷款,但正在考虑是否应该再次负担额外的借款。在本文中,我们将探讨决定是否应该申请新贷款的因素和考虑事项。

贷款用途?

评估贷款的目的对于确定其必要性或自由裁量性质至关重要。用于承担医疗费用或房屋维修等基本需求的贷款似乎合理。

然而,在这里有必要强调拥有应急基金的重要性。通过建立储蓄缓冲,个人可以避免陷入需要额外贷款来支付意外费用的情况。例如,在发生医疗紧急情况时,缺乏适当的医疗保险可能会导致暂时失业以及医疗费用带来的额外财务压力。在这种情况下,很多人会因此被逼借助高息信用卡债务来支付这些医疗费用。

相反,如果贷款用于非必需品购买或奢侈品,建议推迟承担额外债务。借钱用于无谓的消费真的是理财禁忌。当涉及到满足个人欲望而不是提高生产力时(例如,购买PS5 vs. 升级笔记本电脑),明智的做法是尽可能推迟此类支出。我强烈建议不要仅仅为了满足个人需求而使用贷款。

另一方面,做生意的企业家需要资金宽展、进货、开拓市场等等。在资金有限的情况下,有很多公司都会借钱。

偿债比率(Debt Service Ratio)?

在考虑财务状况时,评估您当前的债务与收入比率(也称为偿债比率(DSR))非常重要。该比率将您的每月债务支付总额与您的月收入进行比较,表明您的实得工资分配给债务的部分。

为了说明这一点,让我们考虑一下小陈的例子。扣除公积金和税款后,小陈的净月收入达RM5000。如果每月支付RM1000汽车贷款且没有其他债务,小陈的DSR将计算为1000/5000 = 20%。低于30%的DSR通常被认为是舒适的。银行通常会在批准贷款之前评估个人的DSR。

如果您当前的DSR已经很高,承担额外的债务可能会进一步加剧您的财务状况。因此,通常建议将 DSR设定为低于30%。通过保持良好的DSR,您可以确保更易于管理和可持续的财务状况。

利率高低?

在评估现有债务并考虑潜在的新贷款时,仔细考虑所涉及的利率至关重要。如果新贷款的利率比您当前的债务低得多,那么值得考虑,因为从长远来看它也会为您省钱。相反,如果新贷款的利率较高就会本末倒置,造成债务越陷越深。例如,有些人由于信用状况已经不佳,无法从银行体系获得贷款,走投无路之下去借高利贷或大耳窿来解决燃眉之急。这样的方式贷款,利率会越付越高,导致变本加厉。