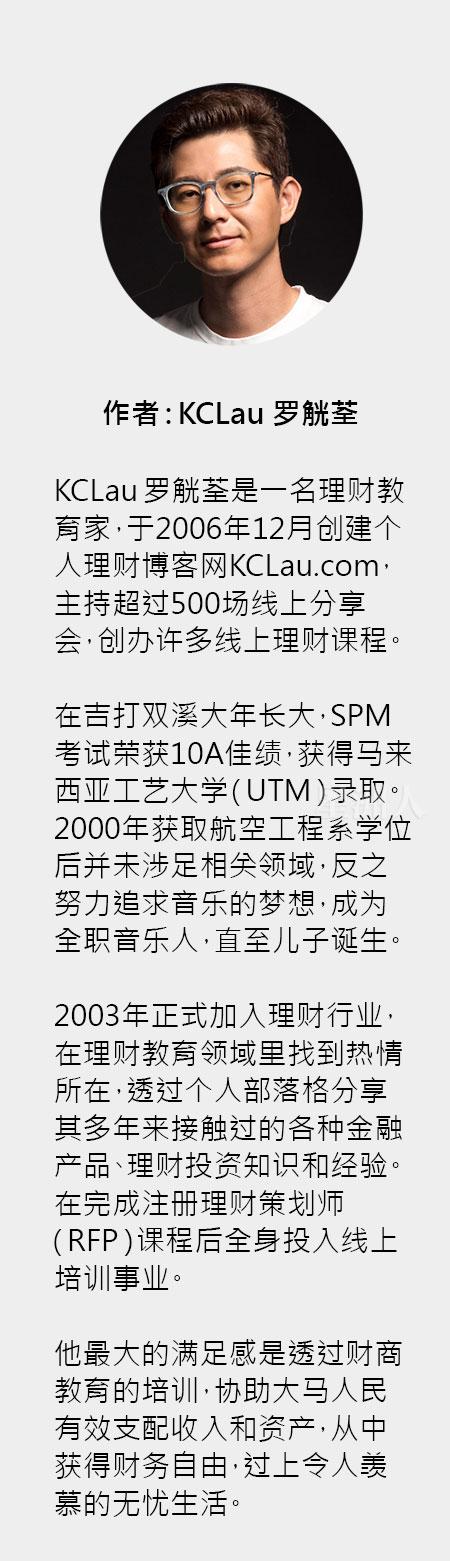

KCLAU | EPF新账户结构:创新解方或退休危机?

EPF的制度设计就如同一个理财的母亲,不仅保护你的资金安全,还确保这些资金能在你最需要的时候发挥最大的作用。

公积金局(EPF)是一个重要的退休储蓄机构,其新近的账户重组计划引起了广泛的讨论。根据该计划,EPF账户将被划分为三个部分:账户一(退休账户)、账户二(安康账户)以及新设立的账户三(灵活账户)。此举意在提供更多灵活性给公积金成员,并根据成员的不同需求提供相应的资金支持。

账户一:退休账户

账户一将被归类为退休账户,主要用于成员退休后的生活开销。根据公积金局的调整,账户一的比例将提升至75%。这一改变旨在弥补过去因应急提款而流失的资金。高比例的存款被视为确保退休金足够能够支持成员退休后的基本生活需求。

账户二:安康账户

账户二将转变为安康账户,比例则调整为15%。这部分资金可用于应对医疗或健康相关的支出。在有房贷的情况下,成员可提取全部15%的资金用于还贷。非精明投资者及那些厌恶债务的成员可能会选择使用这部分资金来支付房贷,从而减低利率的费用。

账户三:灵活账户

新设的账户三是一个灵活账户,旨在给成员提供类似现金管理账户的便利性。成员可以在任何时候提取资金,以应对紧急情况。

为什么引入账户三?

COVID-19疫情期间,公积金局(EPF)面对了前所未有的挑战。在疫情紧急状态下,公积金局允许成员进行三次特殊提款,共计提取了1450亿令吉,这一数字确切占到了EPF总资产的大约14.5%。根据EPF 2022年的年度报告,其归属于成员的资产总额达到了1万亿令吉。这种大规模的资金流出不仅对公积金局的资金管理构成压力,还导致了股市的重大下跌,因为市场需要大量流动性来应对这种突发情况。

这一系列的提款活动突然让公积金成员意识到他们在EPF中拥有可观的资金。这种认识逐渐转变为一种心态:“EPF中的钱是我的钱,我需要时就想立即使用,不能等到退休。”

因此,每当资金短缺时,提款逐渐成为一种“习惯”。成员普遍请求更多的灵活性以应对生活中的不确定性和紧急需求。

公积金局引入新的账户三,可以视为是对这种需求的响应。账户三的设置旨在赋予成员更大的自由度和控制权,让他们可以根据自己的实际需要来管理这部分资金。通过引入这种灵活性,公积金局实际上是在将“球”传给成员,使他们可以根据自己的判断和需求来决定如何使用这些资金。这种做法不仅满足了成员对资金即时访问的需求,也可能带来更广泛的经济行为和消费模式的变化。

忧虑:成员的退休福利问题

虽然引入账户三提供了更多的灵活性,但这也引起了关于成员退休福利的担忧。如果成员每当需要资金就提取公积金,许多人到了退休年龄可能会发现自己没有足够的储蓄来维持退休生活。这种“随取随用”的便利性虽然解决了短期的资金需求,但可能会对长期的退休规划造成严重影响。

为了补偿之前的提款,公积金局调整了账户一的存款比例,从原本的70%提高到75%。这一决策是为了迫使成员增加对退休账户的贡献,从而确保未来退休生活的资金安全。公积金局的这一决策值得称赞,因为它旨在从根本上确保成员能够积累足够的退休金。

一般来说,普通公众并不精于理财管理,对于投资和资金管理的知识相对缺乏。在这种情况下,增加对退休账户的贡献,尤其是在提供了更多灵活性的同时,能够帮助成员建立更为坚实的退休储备。公积金局通过这样的措施,帮助引导成员进行更为理性的财务规划,确保他们的退休金能够支持他们未来的生活需要。

公积金如同母亲的角色

想象一下,如果母亲控制你的钱包,你会相信她是为了你好。政府设立公积金的初衷也与此相似,目的是保护你的长远利益。

从小我们就学会了管理零用钱:起初,母亲会给我们日常的学校零花钱,随着我们逐渐成熟,这些零花钱的数量也会相应增加。最终,我们开始赚取自己的钱并自行掌控财务。但当我们遇到财务问题,例如消费习惯不良时,可能又会回到让母亲控制我们财务的旧模式。

不管怎样,一位好母亲不会挥霍你的钱,反而会帮你储蓄,用于资助你的婚礼、房屋首付等重要支出。

公积金局(EPF)扮演了类似的关键角色。人性往往难以延迟消费,都很想及时享受得到满足感,因此,像EPF这样的机构通过强制储蓄,帮助公众克服即刻满足的诱惑,保证未来的财务稳定。EPF的制度设计就如同一个理财的母亲,不仅保护你的资金安全,还确保这些资金能在你最需要的时候发挥最大的作用。

减少账户二从30%至15%的决定是否明智?

对于普通公众来说,公积金局(EPF)将账户二的提款比例从30%降至15%的决策,我个人认为是一个良好的举措。许多人使用这部分资金来支付房屋贷款,以减少贷款本金并节省利息成本。然而,过去多年中,房贷利率通常低于EPF的红利率。从长远来看,这种做法实际上对财富积累并非最优选择。

换句话说,如果资金留在EPF中,到了退休时,你将拥有更多的资金、更高的流动性以及更充裕的退休基金。当资金被用于支付房贷时,这部分钱就被锁定在了房屋资产中,变得不流动。除非你有能力用账户二中提取的资金进行更高收益的投资,但正如我们所知,大多数人并不是精明的投资者。

因此,EPF做出的这一决策考虑到了大多数人的实际情况和利益,我对这一行动表示赞同。

通过差异化利率吸引账户一的存款

为了进一步优化公积金(EPF)的结构,我建议公积金局对不同账户的股息率进行差异化管理,尤其是增加账户一的股息率。

参考新加坡的公积金制度(CPF),CPF为其不同的子账户设定了不同的利率,其中长期储蓄账户的利率较高,这有助于鼓励公民为退休积累更多资金。

对于马来西亚的公积金局而言,账户一的资金主要用于长期投资,面向的是长期的投资视角和稳定性。由于账户一的资金不会面临短期的提款压力,理论上这部分资金可以投资于预期回报较高的项目。因此,提高账户一的股息率不仅